기업 분석

사업 개요

SK 아이이테크놀로지 (SK IET)는 배터리의 핵심 소재인 분리막 사업의 매출이 95% 이상을 차지하는 기업입니다.

글로벌 습식 분리막 생산업체의 시장점유율은 다음과 같습니다. 에스케이아이이테크놀로지의 2020년 예상 점유율은 작은 격차로 2등을 차지했습니다.

| 구분 | 2018년 | 2019년 | 2020년(E) | |||

| 회사명 | 점유율 | 회사명 | 점유율 | 회사명 | 점유율 | |

| 1 | Yunnan Energy | 26.00% | Yunnan Energy | 31.30% | Yunnan Energy | 29.20% |

| 2 | Asahi Kasei | 13.30% | Asahi Kasei | 11.40% | SKIET | 10.80% |

| 3 | Toray Industries | 12.10% | Toray Industries | 10.40% | Sinoma | 10.60% |

| 4 | SKIET | 11.30% | SKIET | 10.20% | Asahi Kasei | 9.70% |

| 5 | Sinoma | 8.00% | Sinoma | 8.20% | Toray Industries | 9.70% |

| - | 기타 | 29.30% | 기타 | 28.50% | 기타 | 29.90% |

| - | 합계 | 100.00% | 합계 | 100.00% | 합계 | 100.00% |

글로벌 Tier-1 습식 분리막 생산업체의 시장점유율은 다음과 같고, 이 경우에는 에스케이아이이테크놀로지가 예상 점유율 1위입니다.

| 구분 | 2018년 | 2019년 | 2020년(E) | |||

| 회사명 | 점유율 | 회사명 | 점유율 | 회사명 | 점유율 | |

| 1 | Asahi Kasei | 31.00% | Asahi Kasei | 28.00% | SKIET | 26.50% |

| 2 | Toray Industries | 28.30% | Toray Industries | 25.40% | Asahi Kasei | 23.80% |

| 3 | SKIET | 26.40% | SKIET | 24.90% | Toray | 23.70% |

| 4 | Sumitomo Chem | 5.50% | Yunnan Energy | 11.60% | Yunnan Energy | 14.80% |

| 5 | Yunnan Energy | 4.80% | W-Scope | 5.60% | W-Scope | 7.80% |

| 6 | W-Scope | 4.00% | Sumitomo Chem | 4.50% | Sumitomo Chem | 3.50% |

| - | 합계 | 100.00% | 합계 | 100.00% | 합계 | 100.00% |

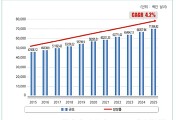

수익성 분석

| 항목 | 2019년 | 2020년 |

| 매출액 | 2,630 | 4,693 |

| 영업이익 | 805 | 1,252 |

| 지배주주순이익 | 637 | 882 |

2020년 전년대비 매출은 78%, 영업이익은 56%, 순이익은 38% 증가했습니다.

2020년에 들어 전성기를 맞고있는 전지관련주답게 증가폭이 매우 컸습니다.

매출만 늘려 단순히 시장점유율만 늘리는 몸집불리기가 아닌 내실을 다지면서 성장하는 것이 인상적입니다.

매출비중을 살펴보겠습니다.

| 구분 | 2019년 [%] | 2020년 [%] |

| 분리막 | 99.1 | 98.6 |

| 기타 | 0.9 | 1.4 |

분리막 관련 매출이 99% 수준이라서 사실상 해당 사업부만 있다고 보는게 맞을 것 같네요.

하나의 사업부만 집중되어있어 특별히 분석할 부분이 없는 것 같습니다 :)

적정 주가 분석

경쟁률은 1883대 1로 역대 최고 경쟁률을 기록하여, 공모가는 밴드 최상단인 105,000원으로 확정되었습니다.

상장 직후 시가총액은 7조 4862억인데 어느 정도 수치인지 분석해보겠습니다.

PER 기준 (이익 관점)

PER은 주식의 내재가치를 비교하는 가장 유명한 지표입니다. 유명한 이유는 역사상 가장 훌륭하게 통했던 지표이기 때문이겠지요. (원론적으로 PER의 역수가 해당 자산의 수익률이기때문에 당연히 통할 수 밖에 없습니다)

PER은 전체 시가총액을 순이익으로 나눠서 얻어지며, 2020년 순이익인 637억 기준 117배입니다.

117배라는 수치는 다른 기업과 비교하여 어떤 수치인지 살펴보겠습니다.

| 구분 | 에스케이아이이테크놀로지 | LG화학 | 삼성SDI | 삼성전자 | 코스피 | 코스닥 |

| PER | 117 | 142.6 | 82.1 | 21.3 | 30.6 | 60.3 |

먼저 비슷한 업종으로 분류되는 LG화학이나 삼성SDI와 비교하면 그렇게 높아보이지는 않습니다.

오히려 LG화학보다는 낮은 수치로써 동일 업종들과 비교하면 적정한 수준으로 보여집니다.

하지만, 코스피 기준으로는 4배 정도 높은 수준입니다. 순이익이 4배가 늘어야 코스피에 상장된 기업들의 평균가격이 되는 것입니다.

국민대표주인 삼성전자와 비교하면 6배나 높습니다.

고평가가 된 주요 이유로 1. 꿈을 먹고 사는 전지관련주, 2. 준수한 영업이익률 27%, 3. 높은 성장성 (작년 대비 영업익 기준 56% 성장)을 고려해도 삼성전자보다 이익기준 6배나 비싼 것은 제 기준에서는 너무 고평가인 걸로 보여집니다.

PER(순이익) 기준 적정 주가

삼성전자 기준 = 19,115원 (-81.8%)

코스피 기준 = 27,462원 (-73.8%)

삼성SDI 기준 = 73,679원 (-29.8%)

LG화학 기준 = 127,974원 (+21.9%)

PBR 기준 (순자산 관점)

PER 못지않게 유명한 지표인 PBR입니다. 워렌 버핏을 비롯한 가치투자자들이 가장 고려하는 지표 중 하나입니다.

PBR은 시가총액을 순자산으로 나눠서 얻어지며, 2020년 순자산 1조2082억 기준 6.19배입니다.

| 구분 | 에스케이아이이테크놀로지 | LG화학 | 삼성SDI | 삼성전자 | 코스피 | 코스닥 |

| PBR | 6.19 | 3.97 | 3.45 | 2.08 | 1.2 | 2.46 |

PBR 기준 굉장히 고평가되었다고 알려진 LG화학이나 삼성SDI보다도 훨씬 고평가되어있습니다.

결국엔 유형자산이 주요척도가 되는 제조기업인 에스케이아이이테크놀로지의 이런 높은 PBR은 어떻게봐도 정당화되기가 어려운 명백한 고평가라고 보여집니다.

주가가 반토막이나서 PBR이 3이 되더라도 LG화학이나 삼성SDI 수준이기 때문에 불만을 토로하기도 어려운 상황일 것 같습니다.

투자와 관련해서는 모두 개인의 선택이지만, 저는 개인적으로 매수하지 않는 것이 바람직하다고 생각합니다. 공모가도 비싼데 여기서 더 웃돈을 주고 사는 것은 너무 큰 리스크로 보입니다.

PBR(순자산) 기준 적정 주가

코스피 기준 = 20,355원 (-80.6%)

삼성전자 기준 = 35,283원 (-66.4%)

삼성SDI 기준 = 58,522원 (-44.3%)

LG화학 기준 = 67,342원 (-35.9%)

부족한 부분, 댓글달아주시면 감사하겠습니다!

유익하게 보셨다면 좋아요와 구독 감사드립니다 :)

'주식투자 > 기업 분석' 카테고리의 다른 글

| [공모주] 제주맥주 - 기업 분석, 적정 주가 분석 (0) | 2021.05.17 |

|---|---|

| [공모주] 진시스템 - 기업 분석, 적정 주가, 예상수익률 (0) | 2021.05.15 |

| 삼영에스앤씨 공모주 - 기업 분석/적정 주가/예상 수익률 (0) | 2021.05.10 |

| 샘씨엔에스 공모주 (기업분석/적정 주가/예상 수익률) (0) | 2021.05.10 |

| 씨앤씨인터내셔널 공모주 - 적정주가 및 예상수익률 분석 (0) | 2021.05.04 |

댓글