기업 분석

사업 개요

에이디엠코리아는 임상시험 수행 용역관련 매출이 100% 차지하는 바이오 용역 기업입니다.

일반적으로 바이오 기업이라고 하면 신약 개발 혹은 유통, 판매를 생각하실 수 있는데, 에이디엠코리아는 해당 부문 매출은 거의 없는 수준입니다.

신약의 시판을 위해서 최소 5년, 평균 10년 동안 단계별 임상시험(1상, 2상, 3상)을 수행하는데 에이디엠코리아는 고객사로부터 임상시험에 관한 전체 또는 일부 업무를 위탁 받아 수행하고, 위탁 수수료를 받는 형식으로 사업을 합니다.

재무 분석 (최근 3개년도)

재무상태표

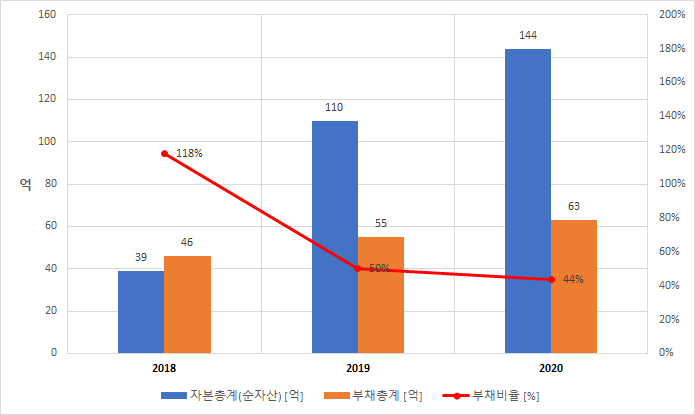

| 항목 | 2018 | 2019 | 2020 |

| 자본총계(순자산) [억] | 39 | 110 | 144 |

| 부채총계 [억] | 46 | 55 | 63 |

| 현금성자산 [억] | 31 | 34 | 86 |

| 이자발생부채 [억] | 0 | 3 | 5 |

| 부채비율 [%] | 118% | 50% | 44% |

| 순부채비율 [%] | -78% | -28% | -56% |

순자산은 2018년 지속적으로 큰 폭 상승하여 2020년 기준 144억입니다.

다른 바이오 기업들과 달리 부채가 적은 편으로 부채비율이 44%밖에 되지 않은 것이 인상적입니다.

재무안정성을 조금 더 살펴보기 위해 이자발생부채 현황을 살펴봤습니다.

일반적으로 순부채비율이 -10%보다 낮으면 건전하다고 생각하는데, 이자발생부채 대비 높은 현금성자산을 보유해 순부채비율은 -56%로 굉장히 안정적인 수준입니다.

부채비율도 그렇고.. 다른 바이오 관련 기업들과 달리 자기자본으로만 충실히 사업을 하는 느낌입니다.

손익계산서

| 항목 | 2018 | 2019 | 2020 |

| 매출액 [억] | 239 | 102 | 131 |

| 영업이익 [억] | 1 | 9 | 35 |

| 지배주주순이익 [억] | 5 | 8 | 38 |

| 이자비용 [억] | 0 | 0 | 0 |

| 영업이익률 [%] | 0.4% | 8.3% | 26.9% |

| 순이익률 [%] | 2.0% | 7.5% | 28.8% |

| 역이자보상비율 [%] | 0.0% | 3.0% | 0.0% |

2020년 전년대비 영업이익은 288% 증가, 순이익은 375% 증가했습니다.

물론 절대적인 수치가 너무 작아 비율이 크게 증가한 것에 너무 큰 의미를 두지는 않는 게 좋을 것 같습니다.

부정적인 측면은 2018년 대비해서도 매출이 크게 감소한 것, 가장 인상적인 부분은 영업이익률과 순이익률이 거의 30%에 달한다는 것입니다.

근데 신약제조 및 판매도 아닌 단순 용역제공 기업이 이런 높은 이익률을 어떻게 달성할 수 있지가 참 의문이긴 합니다.

재무상태표에서 살펴봤듯이 이자발생부채가 매우 적은 편이었는데, 이를 뒷받침하는 것이 이자비용이 매우 적다는 것입니다.

역이자보상비율은 영업이익 대비 이자비용을 의미하는데 거의 제로에 가깝습니다. 이자비용이 없기때문에 높은 영업이익률을 달성하는데도 일조한 것으로 보입니다. 기업안정성 측면에서는 굉장히 바람직한 현상으로 보여집니다.

적정 주가 분석

하나금융투자는 에이디엠코리아의 유사기업으로 노터스, 드림씨아이에스, 바이오톡스텍을 선정하였습니다.

그럼 유사기업 및 코스피, 코스닥 평균을 기준으로 에이디엠코리아의 적정주가를 살펴보겠습니다.

순이익 기준 (PER 비교)

| 항 목 | PER (배) | 적정주가 (원) | 괴리율 (%) |

| 에이디엠코리아 | 42.9 | - | - |

| 노터스 | 23.9 | 3,896 | -44% |

| 드림씨아이에스 | 17.1 | 2,785 | -60% |

| 바이오톡스텍 | 42.4 | 6,911 | -1% |

| 코스피 | 30.6 | 4,989 | -29% |

| 코스닥 | 60.3 | 9,831 | 40% |

| 평균 | 34.9 | 5,682 | -19% |

주가 7,000원, 에이디엠코리아의 2020년 실적 기준 PER은 42.9배입니다.

비교군 평균 기준 적정 주가는 19% 하락한 5,682원입니다.

공모가 3,800원 기준으로 적정 주가보다 싼 편이었어서 현재 주가는 100% 이상 상승하여 고평가됐다고 볼 수 있겠습니다.

여전히 코스닥 평균 기준으로는 주가 상승의 여지가 있지만, 비교군 대비 전반적으로 고평가된만큼 투자 시 조심하실 필요가 있을 것 같습니다.

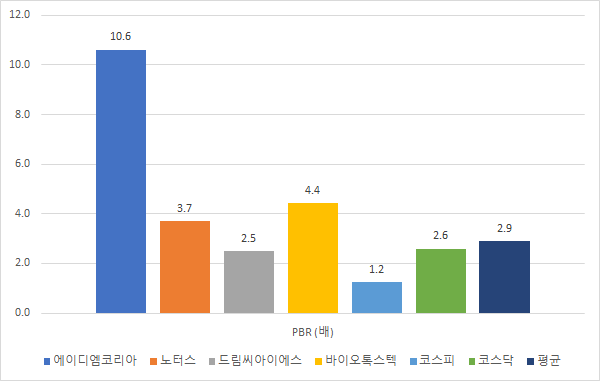

순자산 기준 (PBR 비교)

| 항 목 | PBR (배) | 적정주가 (원) | 괴리율 (%) |

| 에이디엠코리아 | 10.6 | - | - |

| 노터스 | 3.7 | 2,442 | -65% |

| 드림씨아이에스 | 2.5 | 1,637 | -77% |

| 바이오톡스텍 | 4.4 | 2,917 | -58% |

| 코스피 | 1.2 | 818 | -88% |

| 코스닥 | 2.6 | 1,703 | -76% |

| 평균 | 2.9 | 1,903 | -73% |

2020년 순자산 기준 에이디엠코리아의 PBR은 10.6배입니다.

비교군 대비 가장 높은 값으로 순자산 기준으로 평가 시 주가 하락이 크게 예상되는 상황입니다.

비교군 평균 PBR은 2.9로 기준 적정주가는 1,903원으로 현재 대비 73%의 주가 하락이 예상됩니다.

조금 불공평할 수 있지만 코스피 평균과 비교시 적정주가는 88% 하락한 818원으로 최저가 되겠습니다.

용역 제공 기업이다보니 PBR보다는 PER기준이 조금 더 기업가치를 평가하는데 적합하다는 생각이 들지만, 어쨌든 순자산도 중요한 지표이기 때문에 참고하시면 좋을 것 같습니다.

부족한 부분, 댓글달아주시면 감사하겠습니다!

유익하게 보셨다면 좋아요와 구독 감사드립니다 :)

'주식투자 > 기업 분석' 카테고리의 다른 글

| 동진쎄미켐 - 기업 분석 및 주가 전망 (2021-1Q 반영) (0) | 2021.05.27 |

|---|---|

| 에이치피오 - 기업 분석 및 주가 전망 (2021-1Q 반영) (0) | 2021.05.25 |

| KG이니시스(035600) - 기업 분석 및 주가 전망 (2021-1Q 실적 반영) (0) | 2021.05.19 |

| 동원개발(013120): 기업 분석 및 주가 전망 (2021-1Q 실적 반영) (0) | 2021.05.19 |

| SK가스(018670): 기업 분석 및 주가 전망 (2021-1Q 실적 반영) (0) | 2021.05.19 |

댓글